不过今天作为咱普通小老百姓,唯一想问一句:人民币到底还是不是钱?

如果是钱,中国2017年1月份的储备货币总量仅为30.8万亿元、央行资产负债表总规模也不过34.8万亿元,而2016年底中国总的广义货币供应量M2也仅为155万亿元,这一下子冒出来40万亿元的投资,要新发放多少贷款、要新印多少人民币才能跟得上?

从世界范围内来看更是不得了,40万亿元人民币,大约相当于5.8万亿美元,我不知道全球其他国家2016年的所有投资加起来,有没有这个数字大?

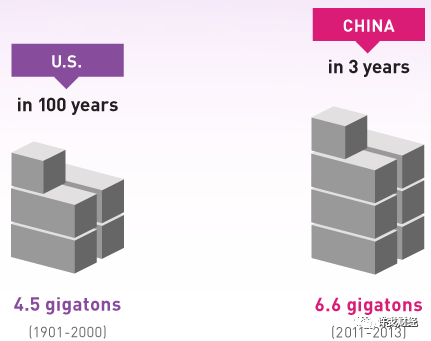

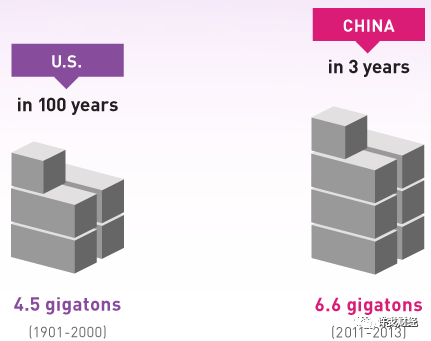

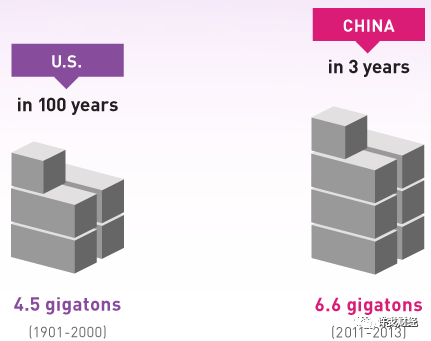

世界首富比尔盖茨2014年曾在博客上公布一个数据,2011年至2013年中国消耗了66亿吨水泥,接近美国在整个二十世纪水泥消耗量的1.5倍!

水泥是什么?是铁公机类基础设施项目建设的基础。众所周知,美国在整个20世纪都处于扩张的全盛期,绝大多数公路、桥梁和摩天大楼都是在当时修建的,中美国土面积也差不多,3年顶得过人家100年,这数据已经够逆天了。

那么,2017年的这40万亿元投资,是准备让地球爆炸的节奏么?

一、中国经济“投资依赖度”的演变

有一点毋庸置疑:中国自改革开放以来,经济发展越来越依赖投资,效率有不断下降之势。如果用“固定资产投资额”除以当年GDP,所得到的百分比就是“投资依赖度”。下面让我们看看1986年以来的变迁:

30年来中国的投资依赖度(单位:万亿)

| 年份 | 固定资产投资 | GDP | 投资依赖度 |

| 2016 | 59.7 | 74.4 | 80.2% |

| 2015 | 56.2 | 68.9 | 81.6% |

| 2014 | 51.2 | 64.4 | 79.5% |

| 2013 | 44.6 | 59.5 | 75% |

| 2012 | 37.5 | 54.0 | 69.4% |

| 2006 | 11.0 | 21.9 | 50.2% |

| 1996 | 2.29 | 7.08 | 32.3% |

| 1986 | 0.297 | 1.877 | 15.8% |

1986年,中国的投资依赖度只有15.8%,到了1996年就上升到32.3%。到了2006年,已近突破了50%。最近5年来,投资依赖度继续节节上升,到2015年达到了81.6%。事实上,在很多地区比如重庆、新疆,都超过了100%。

增长速度接近的情况下,投资依赖度越高,说明经济越低效。中国目前投资依赖度最低的大城市是深圳,2016年只有21%;其次是上海、广州和北京,2016年依赖度分别是25%、29%和34%。

但通过上述表格我们可以看到,2016年中国的“投资依赖度”有所下降。但这种下降未必是调结构的结果,而可能是东北地区和民间投资“塌陷”的结果。

如果投资依赖度不能主动下调,则中国经济转型就非常困难。而且,在这种情况下,货币超发是必然的(比如2015年的股灾救市,以及正在搞的债转股),即便央行主动压缩,最终仍然存在“1.5倍魔咒现象”。也就是说M2(广义货币)同比增长速度很难下降到GDP同比增速的1.5倍以下。目前GDP增速是6.7%,而M2增速是11.3%,货币发行是财富增长的1.68倍。

2009年的时候,M2增速27.7%,GDP增速是8.7%,差距是惊人的3.3倍,或者快19个百分点。这意味着在2009年,人民币的购买力一年之内就打了81折!“四万亿”最终带来了房价暴涨。

所以,2017年不是2009年,这个大家要头脑清醒:资产价格有上涨压力,或者出现局部异动,但绝对不可能全面飙升。而且,人民币的降息周期已经走完,即将开启加息周期。

二、“房地产依赖度”的变迁

“房地产业全社会固定资产投资”占当年GDP的比重,可以看做是中国的“房地产依赖度”。“房地产业全社会固定资产投资”比“房地产投资额”统计口径略宽,国家统计局只公布了2003年以来的数据,下面让我们看一下:

近年来中国的房地产依赖度(单位:万亿)

| 年份 | 房地产固投 | GDP | 房地产依赖度 |

| 2016 | 13.5 | 74.4 | 18.1% |

| 2015 | 13.4 | 68.9 | 19.4% |

| 2014 | 13.1 | 64.4 | 20.3% |

| 2013 | 11.9 | 59.5 | 20% |

| 2012 | 9.92 | 54.0 | 18.3% |

| 2011 | 8.17 | 48.9 | 16.7% |

| 2009 | 4.94 | 34.9 | 14.2% |

| 2005 | 1.95 | 18.7 | 10.4% |

| 2003 | 1.31 | 13.74 | 9.5% |

2003年中国的房地产依赖度只有9.5%,然后逐年上升,到了2014年达到20.3%,为最高水平。“四万亿政策”如火如荼的2009年到2010年,中国对房地产的依赖度也不过14.2%和16.7%。

但在2015年,中国经济对房地产依赖度出现下降;2016年,继续下降。为什么会如此?也不是主动转变的结果,而是广大三四五线城市的房子饱和了,卖不动了。这事实上就是我此前多次在专栏里说的:旧的“房地产+地方债+城镇化”的模式走到了尽头。

你可以不转变增长方式,但接盘侠越来越少了。所以,目前的经济增长方式转变是必须的。

随着房地产局部牛市被叫停,楼市将逐步趋冷。在这种情况下,2017年稳增长很大程度上要依靠“大基建+PPP”,其中新疆这种发展滞后的战略区域,会有一个投资大爆发。但整体而言,全国经济对投资的依赖度基本见顶,再提高很难,风险也会加大。对房地产的依赖度更是如此。

如果中国不转变发展方式,把“印钞票的时代”引导到“印股票的时代”,不把增长的主动力从“房地产+大基建+城镇化”切换到“大众创业、万众创新+实体经济+内需”上,不把投资主体从“地方政府+国企”转换到“民企+外资”上,未来的经济会比较麻烦。

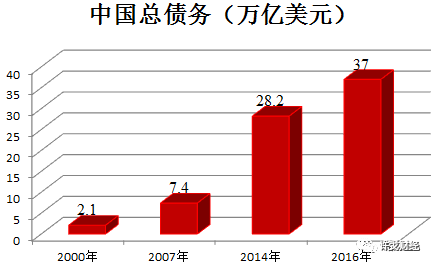

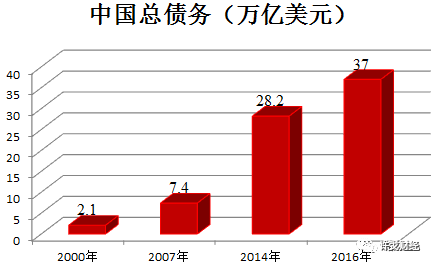

从2008年的4万亿投资之后,中国整体债务才出现飞速增加——2007年中国债务总额仅为7.4万亿元,到2014年已经飞速增加到28.2万亿美元,2016年底的债务数据,根据最新汇率折算已经高达37万亿美元……

要知道,美元作为全球货币,美国政府总债务也不过21万亿美元,我们在GDP还不足美国60%的情况下,债务总额按汇率折算已高达37万亿美元,真不知道说什么好……

37万亿美元的债务,要么人民币不值那么多钱,要么,就是中国脱离了地球引力……

如果在此基础上推出45万亿元的投资,我们的债务难道是准备翻倍么?如果翻倍,全球2015年底的GDP尚不足74万亿美元,届时中国债务总额将超过全世界的GDP!

根据传统的经验,中国绝大多数政府主导的基建项目,自有资金一般都在1/5以下,其余的绝大部分资金来源于银行信贷。45万亿元投资如果成真,几年之内,人民币基础货币和广义货币供应量的数据翻倍绝对是可预期的结果(2008年4万亿之后,广义货币供应量迅速由2008年底的47万亿变成2012年底的97万亿元),人民币的未来必定是钱将不钱……

与2016年初相比,2017年绝大多数消费品的价格都在快速上涨,特别让人难以相信的是,诸如手机、电脑、空调的之类过去十几年一直都在降价的电子消费品价格都在上调,大宗商品在过去2016年的上涨更不必说……

即便中国的确是处于债务通缩周期,为了避免债务危机,为了避免信用危机,需要释放一定量的信贷,但哐当一下45万亿元的数据,还真是让人震惊了,这是明显奔着让地球毁灭,让货币毁灭的节奏去的啊!

看来,无论印度、俄罗斯还是巴西、中国,所有的新兴国家政府脑子里都有一个坚如磐石的信念:印钞,让世界更美好!

我不知道未来的人们会怎么看待今天的世界和今天的中国,也许,他们也会像会像元曲里那样对中国式投资和印钞感叹一句:印,百姓苦,停,百姓苦。

现在的100万,10年后还值多少钱?背后真相太惊人!

现在的100万元,10年后究竟相当于现在的多少钱?20年后呢?钱贬值的速度远超你想象,该如何拯救你的钱?

6年千元缩水至576元

李大妈在市场上买大米时,发现此时大米已经是3.30元/斤了,她记得这种大米在2005年为1.90元/斤,因此,可算出该大米的物价指数为1.74,8年期间年平均上涨9.2%。就购买大米的能力而言,与2005年的1000元相比,2013年的1000元已缩水至576元,即人民币对内贬值了。

现在的100万,10年后还值多少钱?

基于1997年以来的数据预测

老实说,基于1980年以来的数据预测有些太猛烈了——这是中国未来的经济万万难以承受的。

实际上,自从朱镕基总理上台之后,中国中央银行开始与国际接轨,中央政府不能随便向中央银行伸手了(但可以通过财政部来发行国债),极大程度上杜绝了货币供应以超过20%的速度猛印的时代。

整体而言,无论是真实通货膨胀率还是货币发行速度,都已经大大降低。我根据中国人民银行公布的数据,计算出来1997年以来中国的广义货币供应量的年增长率约为16.9%,中国真实的年通货膨胀率约在7.3%。基于这一数据,我们再次可以预测现在的100万元,10年后和20年后分别相当于今天的多少钱。

整体而言,这个数据比较接近1998年以来的整体通货膨胀情况,但客观说,这一数据仍显偏高——如果我们的货币政策未来一直按照这种方式来持续,恐怕中国的经济很难承受得起,而且货币也不会只是这样的一个贬值情况,很有可能会出现突然的、剧烈的贬值。

基于2012年年底以来的数据预测

大家知道,2012年底中国新一届国家领导人上任以来,经济上不再强调货币刺激,而是希望通过市场结构改革来解决经济发展中出现的问题,所以2012年到2014年9月份的货币供应量数据和通货膨胀数据,都出现了比较大的改变。

根据中国人民银行公布的数据,计算出来2012年底以来中国的广义货币供应量的年增长率约为13.9%,中国真实的年通货膨胀率约在6.3%。我们不妨用这22个月的数据,来预测一下,现在的100万元,10年后和20年后分别相当于今天的多少钱。

老实说,这个数据与上面的数据区别不是很大,最多可以算作一个过渡时期,这种通货膨胀持续下去,民众依然是很难接受的。

当年的万元户那是富豪啊,现在有个5万元,40万元能算富豪吗?我认为至少相当于100万元。现在的100万,估计到那时会以亿计了。

在国内为什么钱越来越不值钱

近几年,有一个数据常常被用来说明中国的钱印得太多了,那就是广义货币M2。比如2015年末M2余额为139.23万亿元,相较之下,GDP要少得多,只有67.67万亿元。

货币超发!负利率时代来临!

中国货币超发严重吗?

1990-2015年中国M2与GDP增长情况

1990年:GDP1.87万亿,M2为1.53万亿 M2/GDP=0.82

1991年:GDP2.18万亿,M2为1.93万亿 M2/GDP=0.89

1992年:GDP2.69万亿,M2为2.54万亿 M2/GDP=0.94

1993年:GDP3.53万亿,M2为3.49万亿 M2/GDP=0.99

1994年:GDP4.82万亿,M2为4.69万亿 M2/GDP=0.97

1995年:GDP6.08万亿,M2为6.08万亿 M2/GDP=0.10

1996年:GDP7.12万亿,M2为7.61万亿 M2/GDP=1.07

1997年:GDP7.90万亿,M2为9.10万亿 M2/GDP=1.15

1998年:GDP8.44万亿,M2为10.45万亿 M2/GDP=1.24

1999年:GDP8.97万亿,M2为11.99万亿 M2/GDP=1.34

2000年:GDP9.92万亿,M2为13.46万亿 M2/GDP=1.36

2001年:GDP10.96万亿,M2为15.83万亿 M2/GDP=1.44

2002年:GDP12.03万亿,M2为18.50万亿 M2/GDP=1.54

2003年:GDP13.58万亿,M2为22.12万亿 M2/GDP=1.63

2004年:GDP15.98万亿,M2为25.32万亿 M2/GDP=1.58

2005年:GDP18.49万亿,M2为29.87万亿 M2/GDP=1.62

2006年:GDP21.63万亿,M2为34.56万亿 M2/GDP=1.60

2007年:GDP26.58万亿,M2为40.34万亿 M2/GDP=1.52

2008年:GDP31.40万亿,M2为47.52万亿 M2/GDP=1.51

2009年:GDP34.09万亿,M2为60.62万亿 M2/GDP=1.78

2010年:GDP40.15万亿,M2为72.58万亿 M2/GDP=1.81

2011年:GDP47.29万亿,M2为85.16万亿 M2/GDP=1.80

2012年:GDP51.93万亿,M2为97.42万亿 M2/GDP=1.88

2013年:GDP56.88万亿,M2为110.65万亿 M2/GDP=1.95

2014年:GDP63.64万亿,M2为122.84万亿 M2/GDP=1.93

2015年:GDP67.67万亿,M2为139.23万亿 M2/GDP=2.06

日前,方正证券首席经济学家任泽平在中期策略会上演讲时指出,中国的 CPI 将近 2%,一年期存款利率 1.5%。 2014-2015 年,中国货币出现了明显的超发。

中国已经进入了负利率时代!

负利率时代!拿现金的人是最亏的!

不止如此,更有学者认为,负利率很有可能成为穷人的灾难!

国家外汇管理局国际收支司原司长管涛近日撰文指出,负利率可能会成为穷人的灾难。因为低收入人群的风险承受能力较低、对资产价格的敏感性较弱,他们难以通过风险资产配置来提高收入。所以,前期的非常规货币政策对有钱人更加有利,进一步扩大了穷者越穷、富者越富的社会收入分配差距,抑制了消费增长。

管涛认为,即使进一步实行负利率政策,低收入人群也不敢进行高风险投资。如果银行再对其存款倒收息的话,那么对于这些低收入人群来讲,是对其资产的进一步剥夺。

这是因为,穷人更倾向于存款储蓄,而富人更倾向于投资楼市和股市,以钱生钱。相较之下,前者会在通胀的冲击下财富缩水,而后者投资所获的收益将会在一定程度上抵消通胀带来的财富缩水。

说到这里就需要进入了一个最为艰难的难题,因为在这样的状态下,该如何避免钱变成纸,其实真的没有什么太好的答案,只能趋势性的给予一些建议。

钱变成纸,如何让你的资产保值升值?

一个家庭财务的健康状况,关键在于家庭的资产配置是否合理,简单的家庭资产配置应由三方面组成:紧急备用金、短期资产配置、中长期资产配置。

▌紧急备用金,是指当收入突然中止或者支出暴增时,可随时动用的资金通常需要覆盖3-6个月的日常支出。

▌短期资产配置,主要指1-3年左右的资产配置,可以投资于货币基金、银行理财产品、定存、活期储蓄等流动性高的产品。

▌中长期资产配置,主要指3年以上的资产配置,投资于国债、基金、股票、贵金属等产品,使组合收益最大化。

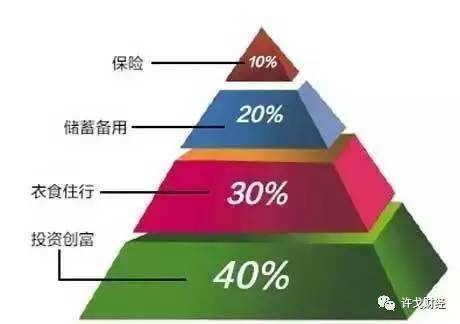

那么应该如何对资产进行配置,才能让家庭财务更健康呢?在家庭资产配置上有一套简单易懂的4321定律:

即家庭收入的40%用于供房及其他方面投资,30%用于家庭开支,20%用于银行存款以备应急之需,10%用于家庭的风险防范——保险支出。

资产配置的4321定律只是一般规律,各人在制定家庭理财规划时,还需考虑具体情况。在资产配置时,主要凸显的是投资问题,而投资的前提首先要考量家庭的风险属性。

你需要根据个人及家庭的具体情况以及风险承受能力,来选择资产种类,尤其需要考虑家庭资产积累状况、未来收入预期、家庭负担等。因为这些因素与个人及家庭的风险承受能力息息相关,在此基础上才能更好地选择适合自己的资产种类和相应的投资比例。

人生最大的复利资产是身体和不断学习!

“如果我们不为自己努力,我们靠谁?”少了对自己的投资,势必会被社会淘汰。

管理你的人生财务

1、 通过银行支付结算系统服务完成对一般采购和消费的支付

2、 通过人寿保险公司进行对人力资本风险的管理

3、 通过财产保险公司避免实物资产的损失

4、 通过银行解决对资产投资中的融资问题

5、 通过证券公司、基金公司(及其销售渠道银行)等完成金融资产投资以抵御通货膨胀、生活费用增长、为日后大额消费、子女教育、养老及财富积累、资产传承做准备。

6、 通过信托等金融机构、完成所有权与收益权的分离,并进行专家委托资产管理,完成财富传承。

钱生钱其实没有你想象的那么难,关键就看你的决心和坚持,再加一点点技巧。

北京大学课程:

· 北京大学企业工商管理(EMBA)高级研修班

* 北大《后EMBA班》商业领袖项目

· 北京大学私募投资(PE)高级研修班

北京大学政府与社会资本合营PPP实战研修班